随着2026年车市大幕开启,主流车企陆续披露新年的销量目标。

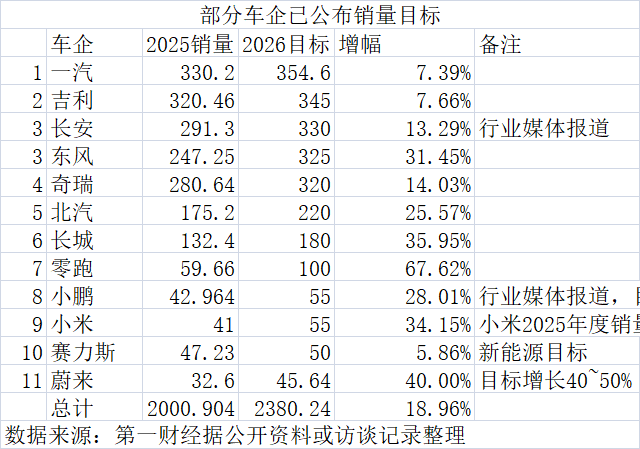

据第一财经不完全统计,目前有11家车企在不同场合已明确谈到或者公布销量目标,总和已达到2380万辆。在刚刚过去的2025年,这10家的总销量为2000万辆,总目标销量同比增幅约19%。这还不包括比亚迪、上汽、广汽、理想等未公布目标的4家厂商,这几家在2025年共完成了1167万辆的销量。这意味着,如果各家头部厂商都能维持上年度目标或达成增长目标,2026年的头部车企销量将达到3547万辆,增幅约12%。

然而,车企的激进增长目标对面,是机构的保守预测。

中国汽车工业协会初步预计2026年全年汽车销量在3475万辆左右,同比增长1%。瑞银预测2026年国内汽车批发端销量将出现低个位数下跌,零售端则可能出现中个位数下滑。罗兰贝格则表示,2026年头部集聚效应会更为明显。

车企雄心勃勃

1月14日,中国汽车工业协会月度信息发布会上公布,2025年,中国汽车产销累计完成3453.1万辆和3440万辆,产销量再创历史新高,连续17年稳居全球第一。

随着2026年车市大幕初启,主流车企陆续披露年度销量目标。

截至目前,已有一汽、吉利、长安、东风、奇瑞、长城、零跑、小鹏、小米、蔚来等8家主流车企明确今年销量目标,总量合计1958万辆。

传统厂商方面,增长目标最激进的是长城汽车——目标180万辆,同比增长近36%。长城在过去的2025年只完成了132.37万辆。

东风的增长野心不遑多让。2025年,东风的销量不足250万辆,却将2026年的目标提升至325万辆,增幅超30%。

两家刚刚拿到了L3自动驾驶牌照的企业亦雄心勃勃。北汽定下了220万辆车的目标,增幅25.57%。据行业媒体报道,长安在一场内部大会上宣布新一年销量目标为330万辆,同比增长13.3%。

奇瑞则将目标瞄向了300万大关,公司定下了320万辆为目标,同比增长14.03%。

相比之下,吉利、一汽的增长目标显得相对谨慎。

一汽集团目标定为354.6万辆,相较2025年超330万辆的年销量,增长7.39%。吉利汽车将2026年销量目标定为345万辆,同比增长7.66%。

新势力品牌呈现高举高打特征。

零跑汽车在2025年交付59.66万辆的基础上,提出2026年冲击100万辆的目标,增速高达67.5%。小鹏据称在近期在内部战略会上确定了2026年销量目标为55万~60万辆,按此计算,增幅在28%以上。小米汽车以55万辆为目标,同比增长约34%。蔚来汽车采用区间目标表述,李斌提出每年保持40%至50%的销量稳定增速。

机构看法较为谨慎

车企提出高增长目标的同时,市场机构则给出了较为谨慎的预测。

中国汽车工业协会预计,今年中国汽车总销量有望超过3475万辆,同比增长1%以上,新能源汽车销量1900万辆,汽车出口740万辆。德意志银行与摩根大通分别预测2026年中国汽车总销量将下滑3%至5%。

2026年1月1日开始,此前实施的汽车购置税全额免征政策将转为减半征收,税率设定为5%。同时,以旧换新及报废更新补贴力度也有所退坡。

“对于今年国内市场预测,我们倾向于认为批发端可能是低个位数的下跌,零售端是中个位数的下跌。”在1月14日的一场分享会上,瑞银投资银行中国汽车行业研究主管巩旻这样说道。

面对国内市场增速放缓,头部车企纷纷将目光投向海外市场。新能源转型是另一大增长引擎。车企的新能源车销量增速目标明显高于整体增速目标。

例如,吉利新能源车销量增速目标为32%,长安新能源车销量增速目标为26.2%,凸显了新能源车正成为车市增长主引擎的共识。

全球市场亦有挑战。据报道,做电动汽车供应链研究的“基准矿物情报”(Benchmark Mineral Intelligence)数据显示,2025年全球电动车销量虽增长20%至2070万辆,但年底增速已降至近两年来最低点。机构预测,2026年全球电动车销量增速将放缓至15.7%,北美市场更将大跌23%,影响因素包括多国政策转向、欧洲竞争加剧等。全球电动车市场正经历明显降温,预计2026年北美、欧洲和亚太区有意购买燃油车的消费者比例分别上升12个百分点、11个百分点和10个百分点,所有主要市场的纯电动汽车购买意愿均有所下降。

行业整合迫在眉睫

政策退坡与市场挑战的双重压力下,行业洗牌的速度正在加快。

根据中国汽车工业协会发布的数据,2025年排名前15的汽车集团累计销售新车3174.1万辆,同比增长9.1%,略低于整体市场9.4%的增长水平。这15家企业的市场份额合计为92.3%,较上年下降0.3个百分点。

2026年可能成为多数车厂的生死关头,尚未盈利的电动车厂将进一步承压。

近日,罗兰贝格发布的《预见2026》报告也指出,与CR10(前十位企业市占率)普遍超过90%的发达国家市场相比,中国汽车市场的整合仍存较大空间。整车淘汰赛已在稳步提速,但由于各方势力仍在持续调整战略、弥补短板,这场淘汰赛很可能将陷入持久战。

罗兰贝格全球高级合伙人、亚太区汽车业务负责人郑赟也对第一财经等媒体表示,“不管对于整车公司、零部件公司、经销商公司,2026年都会进一步地进入到头部集聚效益更为明显,罗兰贝格团队认为在中国的汽车市场中未来会出现几家头部车企和几家中部车企和大量的尾部车企的市场格局。与此配套的整个部件端的市场格局也会有对应的变化。”

在瑞银的上述分享会上,巩旻警告称,过去这些年,因为各种原因成立了太多的车企。好处是竞争带来的创新推动了技术进步,带来了产业链成本优势。但坏处是内卷加剧,大家要赚钱都辛苦,甚至还出现了无序竞争损害消费者权益的情况,之后必须有所整合。

此前,全球咨询公司艾睿铂(AlixPartners)曾预测,未来五年内,仅约15家、即10%的中国电动车品牌能获利,月销量低于1000辆的品牌将陆续退场。

帮企客致力于为您提供最新最全的财经资讯,想了解更多行业动态,欢迎关注本站。