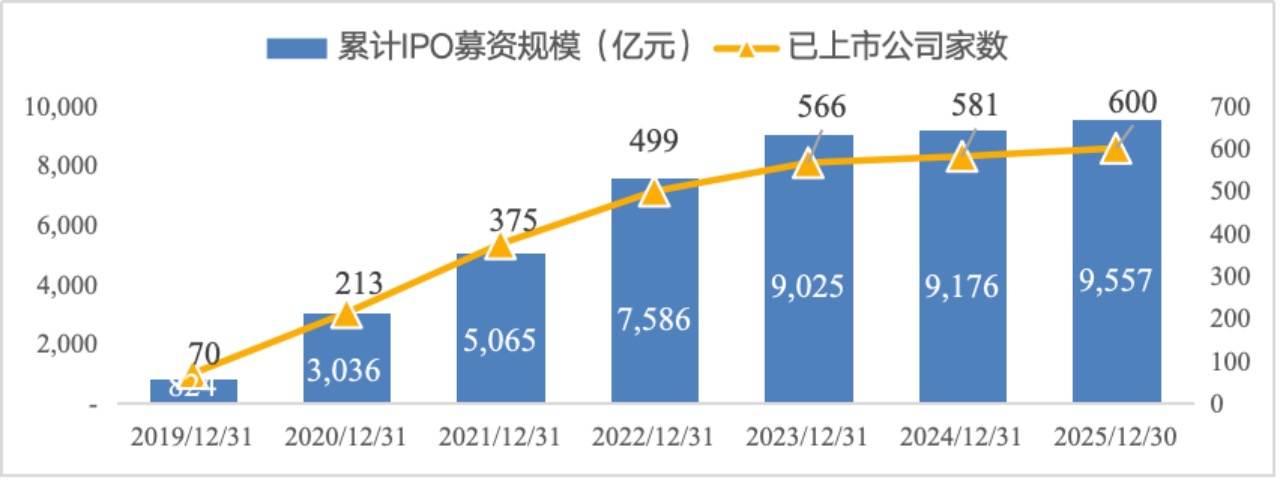

12月30日,随着强一股份(688809.SH)上市,科创板迎来第600家上市公司。

从首批25家拓荒者,到如今600家公司集结,科创板的融资规模也不断增加。截至12月30日,IPO募集资金9557亿元,再融资募集资金2139亿元,合计超1.1万亿元。

清华大学国家金融研究院院长、清华大学五道口金融学院副院长田轩对第一财经称,600家企业集聚科创板,不仅能形成显著的产业集群效应,更能通过上下游协同创新加速科技成果转化,形成相互促进、共同发展的良好生态。同时,吸引更多的资本、人才等要素向硬科技产业集中,激励更多企业投身于核心技术研发和创新。

研发投入持续加码

经过六年半的发展,科创板已成为中国硬科技企业上市首选地。

600家上市公司主要分布于新一代信息技术、生物医药、高端装备、新能源、新材料、节能环保等高新技术产业和战略性新兴产业。其中,有389家公司入选国家级专精特新“小巨人”企业名录,65家公司被评为制造业“单项冠军”示范企业,49家公司主营产品被评为制造业“单项冠军”产品,合计(去重后418家)占板块公司总数的70%。

(2019年至今科创板公司家数及IPO募资规模)

在多元包容的发行上市条件之下,科创板已支持60家未盈利企业、9家特殊股权架构企业、7家红筹企业、22家第五套标准上市企业、1家转板企业上市,其中22家未盈利企业在上市后实现盈利并“摘U”。科创成长层企业合计38家,其中摩尔线程、沐曦股份、禾元生物等6家企业为新注册入层企业。

22家第五套标准上市企业中,已有21家公司的48款药物或疫苗产品上市销售,另1家已提交产品上市申请,16家公司年营收超过1亿元,其中4家公司年营收超过10亿元,9家公司上市后实现首次盈利已摘U。

科创板公司的研发投入持续加码,2025年前三季度,板块研发投入金额达到1328.64亿元,是板块净利润的2.7倍,研发投入占营业收入比例中位数为12.5%,远高于其他板块(沪主板、深主板、创业板分别为3.1%、3.5%、5.2%)。再看2024全年,科创板公司研发投入合计1681亿元,是板块归母净利润的三倍多,同比增长6.4%。

得益于持续稳定的高研发投入,科创板公司在科技创新方面不断取得新进展、新突破。其中,3成科创板公司的产品或在研项目在行业内具有首创性;超8成公司核心产品瞄准进口替代及自主可控;超380家公司的850余项产品或技术达到国际先进水平;超60家公司推出全球首创性产品。累计形成发明专利超13万项,平均每家公司拥有发明专利数量达到230项。

从业绩上来看 ,以2019年为基数,2020~2024年板块公司营业收入、归母净利润复合增长率分别达到19%、8%。2025年前三季度,科创板公司平均毛利率40%,大幅领先于A股各板块,沪主板、深主板、创业板分别为25%、24%、29%。

指数化投资提速

除了内生发展之外,近年来科创板公司也通过并购重组等方式拓展增长曲线。随着科创板公司不断发展,该板块的投资吸引力也不断增强。

近年来,科创板产业并购重组活跃度提升。自2024年6月“科创板八条”发布以来,科创板新增产业并购超160单,已披露交易金额超490亿元。

其中,50单涉及现金重大收购及发行证券类交易,交易数超过发布前各年之和的2倍;54单涉及收购未盈利标的,9单涉及收购拟IPO企业,110单并购交易已完成,资产评估、交易定价、业绩承诺日趋市场化、多元化。

同时,科创板持续加大人才激励力度,目前已有448家科创板公司推出831单股权激励计划,板块覆盖率达到76%,涵盖董事、高管、核心技术人员、核心业务人员合计约15万人次。

此外,科创板公司也通过分红、回购、增持等方式回报投资者。已有517家公司披露《2025年度提质增效重回报行动方案》,占公司总数的87.3%,科创50、科创100指数成份股公司全覆盖。

超6成公司推出2024年度现金分红方案,年度累计分红总额388亿元,超290家公司现金分红比例超过30%。2025年以来,99家科创板公司披露中期分红计划,合计拟派现规模超72亿元。2024年以来,504家次公司推出回购、增持方案,合计金额上限近420亿元;105家次公司利用专项贷款实施回购、增持,合计金额上限近145亿元。

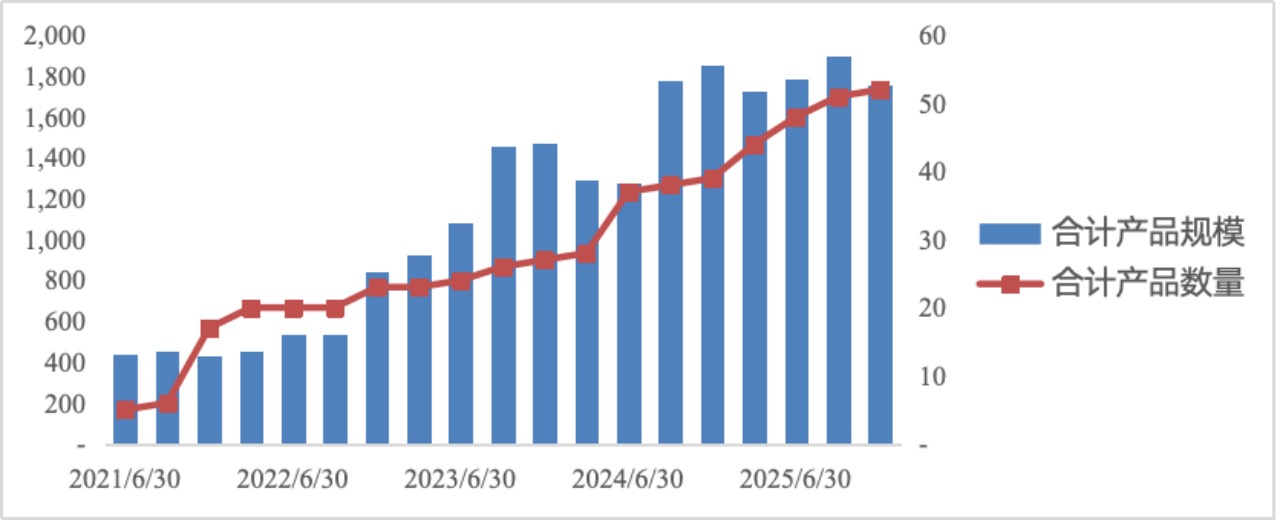

从投资角度来看,今年以来,科创板新推出科创综指、科创民企、科创专精特新等8条指数,指数总数已达33条。截至11月底,科创板已上市ETF突破100只,科创板系列指数跟踪产品规模合计超3100亿元,其中科创50指数境内外跟踪产品规模近1800亿元。

(科创板50ETF指数境内外跟踪产品数量及规模(亿元))

帮企客致力于为您提供最新最全的财经资讯,想了解更多行业动态,欢迎关注本站。